Ve startupech jsou podle investorů nejdůležitější osobnosti zakladatelů. Ti nejlepší dokážou uspět se zdánlivou hloupostí. Uvedli to lidé z předních českých fondů rizikového kapitálu v diskusním panelu na Global Investment Summitu 2023.

Venture kapitálové fondy jsou ty, které se věnují rizikovým investicím. Ve světě jejich tradice začala už před 2. světovou válkou v USA. V České republice stál v roce 2009 u zrodu prvního a doposud také jednoho z nejúspěšnějších venture capital (VC) fondu Credo Ventures Ondřej Bartoš. Ten se letos účastnil během konference Global Investment Summit 2023 panelové diskuse o evoluci a výzvách pro Venture Capital v ČR. Mediálním partnerem akce byl web SJ News.

Bartoš hned v úvodu své prvenství trochu zpochybnil. „Abychom byli úplně spravedliví, tak ony tady zárodky toho, čemu říkáme Venture Capital, byly už od poloviny devadesátých let. Tehdejší rizikový kapitál se ale nechoval tak úplně anglosasky. Jednal spíše jako malé private equity fondy. Financování často také probíhalo s pomocí bankovních úvěrů. A my jsme byli prvním venture fondem v podobě, jaká je ustálená v USA a v západní Evropě.“

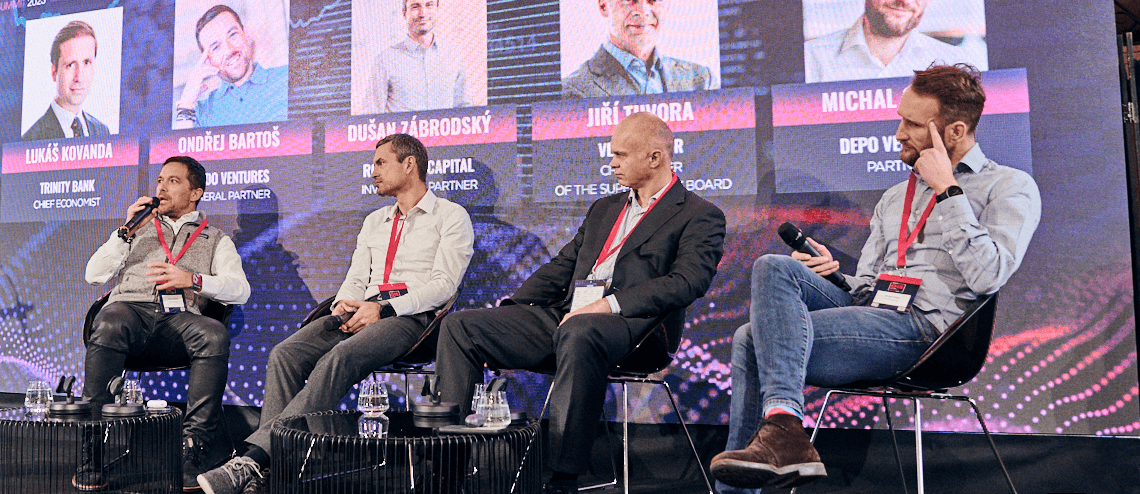

Oblast rizikového investování Bartoš sledoval od konce devadesátých let. Pak strávil nějakou dobu ve Spojených státech. Způsob financování potenciálně vysoko růstových a inovativních podniků jej nadchl. „A v roce 2009 jsme si řekli, že něco podobného uděláme u nás,“ řekl muž, jehož v panelové diskuzi doplnili také Dušan Zábrodský z Rockaway Capital, Jiří Tuvora z Vendeavour Private Equity Fund či Michal Ciffra z Depo Ventures.

Všichni popisovali zajímavé zkušenosti a zážitky spojené s investováním do startupů. Bartoš mimo jiné připomněl dobré načasování začátku svého podnikání před koncem první dekády tohoto tisíciletí.

„Kdo si na tehdejší situaci pamatuje, tak si řekne, že v roce 2023 venture kapitál krásně kvete. Rockaway Capital začínal krátce po nás. Musíme se ale srovnávat se střední a východní Evropou. V tom kontextu se nám daří celkem dobře. Viděl jsem tabulky, podle kterých bylo Česko (objemem zainvestovaného venture kapitálu, pozn. red.) v tomto regionu druhé nebo třetí,“ tvrdil Bartoš.

Podle něj je ale možné na statistiky koukat z různých pohledů. Například lze porovnávat objem domácího kapitálu a toho zahraničního zainvestovaného do podniků nebo startupů v České republice. „Ať se na to ale podíváme odkudkoli, tak se u nás za třináct let venture kapitál usadil, máme celkem dost domácích fondů. Ochota investovat ze zahraničí je také veliká. Jsem tedy v celku spokojen,“ uvedl partner z Credo Ventures.

Založení fondu podle něj ale bylo velmi riskantním krokem. „Tehdy jsme měli vysokou pravděpodobnost, že náš projekt nevyjde. Podobně bylo nepravděpodobné, že to vyjde Rockaway Capital či Depo Ventures.“ Pravděpodobnost úspěchu u těchto fondů podle Bartoše mohla být okolo deseti procent. Míní, že jim paradoxně pomohl čas. Tyto fondy začínaly na chvostu finanční krize. Následovalo období optimismu, které bylo dokonce nezvykle dlouhé a to investorům hrálo do karet.

V případě Credo Ventures navíc pomohlo, že do fondu ze začátku přispělo 35 podnikatelů, kteří do něj svěřili své peníze. Další výhodou bylo, že v té době měly nízké úrokové sazby i banky.

Jak začít podnikat s Venture kapitálem

V dnešní době by start podobného podnikání byl složitý ale nikoli nemožný. „Je mi dvacet let a chtěl bych začít investovat s venture kapitálem. Jak se mohu stát venture kapitalistou?“ položil otázku moderátor diskuze Lukáš Kovanda. A mířil na Dušana Zábrodského z Rockaway Capital.

„Ve dvaceti venture kapitalistou být nemohu,“ zareagoval Zábrodský. „Není to tak, že se člověk jeden den probudí a řekne si, že se jím stane. Aby někdo byl na tomto poli úspěšný, musí nejprve za svůj život nastřádat hodně zkušeností. Jak asi všichni víme, tak aby člověk v investování uspěl, není to jen o tom přesvědčit další investory, sehnat peníze a ty následně alokovat.“

Podle Zábrodského už dnes nejde startupům jen o investice, ale také o takzvané smart money s jistou přidanou hodnotu. Může jít například o různé konzultace včetně rad do života. „Nejlepší je, když sám nejprve několik firem vybuduji, získám zkušenosti, a teprve potom se dostanu do situace, kdy jako investor mohu pomáhat ostatním,“ nastínil cestu. „Pokud má někdo milion korun a je kvalifikovaný investor, tak rovněž může investovat do některého z českých venture-kapitálových fondů.“

Každému by proto partner z Rockaway Capital nejprve doporučil, aby zvážil, do čeho bude investovat a jak kredibilní daný projekt je. Pokud se někdo rozhodne investovat do fondu, který je regulovaný, tak má jasná pravidla. Investované částky mohou být mnohem vyšší než jsou třeba dva miliony korun.

Jak vybrat do čeho investovat

I když byla diskuse velmi otevřená, každá finanční skupina má své know-how jak investovat a nerada ho prozrazuje. Potvrdil to další „panelista“ Jiří Tuvora z Vendeavour Private Equity Fund.

Důležité podle něj je oborové zaměření investičního fondu. Zrovna Vendeavour má čtyři základní směry a obory. A jsou mezi nimi nějaké společné synergie. Tuvora je v Private Equity Fund SICAV členem dozorčí rady a CFO. Jeho očekávání od startupů nejsou přehnaná. Za úspěch považuje, když se povede jeden z deseti.

„Důležitá je primární selekce. Občas investoři rozhodují podle prvotní euforie. Nějaký projekt se jim nejprve zalíbí. Pak se začnou prokousávat jeho problémy. Třeba přijde někdo, kdo svou myšlenku dotáhne do nějakého bodu, ale narazí. Buď mu dojde kapitál, nebo myšlenkově či kapacitně není schopen dále pokračovat. Firmy také trochu potřebují natočit kormidlo, aby se někam posunuly,“ vysvětloval Tuvora.

A netají se příkladem, který v jeho fondu podcenili a firma musela skončit. Z následného hodnocení neúspěchu vyšlo najevo, že startup očekával, že ho lidé z fondu budou vodit za ruku a říkat, jaké kroky se v začátcích podnikání mají uskutečnit. Tato zpětná vazba byla pro Vendeavour cenným ponaučením.

Michal Ciffra z Depo Ventures se domnívá, že vztah investora ke startupům by měl vypadat jako přísné rodičovství. „Zakladatelům by měla zůstat možnost být flexibilní. Zároveň je dobré jim velmi nenásilně ukázat nějaké meze,“ uvedl. Zakladatele ale podle něj není možné vodit za ruku. „My vybíráme foundery, kteří jsou silní, jsou schopni své vlastní expertízy a jsou na tom dobře i mentálně.“

Ciffra upozornil, že jeho fond vstupuje do projektů často velmi brzy. Tedy například ve chvíli, kdy jejich týmy mají nějaký prototyp, je tam pár prvních členů a jsou ještě před prvotní monetizací. Tým bývá pro Depo Ventures základem hodnoty firem.

PŘEČTĚTE SI: Depo Ventures otevírá třetí andělský fond. Cílí na půl miliardy korun

Výběr vhodného zakladatele pak považují za velmi zajímavé téma. „U nás jsme se o tom dlouho bavili. A snažili jsme se dobrat, čím se vyznačuje persona úžasného foundera. Na tuto otázku ale univerzální odpověď neexistuje. Ale například u někoho, kdo už dříve úspěšně exitoval (odprodal zavedený startup, pozn. red.), je ta pravděpodobnost dalšího úspěchu vyšší.“

Svého nejúspěšnějšího foundera v Depo Ventures charakterizují jako tichou a velmi chytrou rybičku. I když se podle nich na první dobrou vůbec nezdá, tak pokud je v byznysu zrovna pod obrovským tlakem, jedná rychle a naprosto správně.

Investování je podle Ciffry řemeslo. „Pro startupy je důležité, aby si u VC fondů vypěstovaly důvěru už v těch opravdu velmi raných fázích podnikání. V Depo Ventures začínáme spolupráci se startupy zpravidla několika meetingy se zakladateli či s jejich týmy. Ten vztah je nutné dopředu otestovat,“ přiznal. „Snažíme se být kr***ni. Schválně se snažíme foundera vytočit. Ale většinou jde o to, abychom si sedli chemicky. Během covidu jsme ale uskutečnili osm investic, které jsme realizovali čistě online přes Zoom.“

Také podle Ondřej Bartoše z Credo Ventures patří k nejdůležitějším kritériím při volbě startupu vhodného k investování osobnost zakladatele. Ve fondu rovněž bedlivě zkoumají, v jakém byznysu se chce prosadit, na jaký trh míří a jak firma plánuje, že se tam dostane. „To, co to dělá, nebo také podělá, jsou ale pokaždé foundeři. Na rozdíl od kolegů z Depo Ventures se ale ke startupům nechováme jako kr***ni. Jde nám o to, abychom navnímali dobře ambici těch founderů a celého jejich týmu,“ vymezil se Bartoš.

Ve startupech podle něj jde často o ambice „měnit svět“. Inovativní firmy často chtějí nějakým razantním způsobem změnit způsob fungování lidí, firem nebo celých korporátů. Na trh mají inovátoři zájem přinést něco zcela nového nebo lepšího. Fondy u nich musí cítit ambici i nějaký vhled do toho, co startupy chtějí dělat. Investor z Credo Ventures pokládá ve startupech za důležitou schpnost rychle se učit. „Zkoušíme, jestli zakladatelé poslouchají, ale oni zase nesmějí poslouchat až moc. Jde rovněž o to, aby chameleonovitě neměnili, co nám říkají.“

Bartoš také připomněl, že je důležité, aby startupy byly samostatné a dobře působily jako tým. V Credo Ventures se už několikrát setkali s tím, že si zakladatelé mezi sebou nesedli. A k úspěchu firmy to většinou nevedlo. „Foundeři pak nejsou schopni tvořit fungující tým. A to je zásadní problém. Jsou i příklady, a není jich málo, kdy vysoce kvalitní founder uspěl i s totální pí * * * * * ou. Byl jednoduše schopný svůj produkt dostat na trh a přesvědčit lidi. Zakladatel je tedy důležitější než nápad.“

Oddělit takzvaně zrno od plev je pro VC fondy opravdu složité. V jednom fondu mělo Depo Ventures před čtyřmi lety patnáct projektů, z nich už dva odpadly. Tento fond zpravidla investuje do necelého jednoho procenta projektů z těch, se kterými se seznámí. Potvrzuje to jen, že dobrých nápadů je mezi českými inovátory mnoho. Prosadit se v těžce konkurenčním prostředí je ale velice náročné.