První dojem napodruhé nikdy neuděláte. A jestli lze o někom napsat, že naprosto naplňuje očekávání, která si s ním od prvního okamžiku spojujete, tak je to absolvent obecné matematiky na pražském Matfyzu, investor ve fondu rizikového kapitálu Kaya a spoluzakladatel startupu Karel Zheng. Po celou dobu rozhovoru z něj sálá energie a pozitivní přístup, jež s úspěchem přenáší na všechny ve svém okolí.

Narodil se v Praze. Pár let svého dětství strávil v Číně, ale do první třídy nastupoval v Česku. Stejně jako mnoho příslušníků generace Z vnímá svět globálně a snaží se dosáhnout až tam, kam je to možné. Když získat vzdělání, tak jen to nejlepší. Proto snil o univerzitě v Cambridge, kterou absolvoval jeho starší bratr. Možná i proto se nebál v poměrně raném věku pustit do velmi ambiciózního podnikání. A i když vše nevyšlo podle představ, svých snů se nevzdává. Člověk podle něj má dělat to, co jej naplňuje, nečekat s tím a užít si to. Sám říká, že život je jízda, a čím větší, tím lépe.

Adrenalinové vzrušení se snaží dopřát i jiným. Založit startup totiž považuje za jednu z nejvíc cool možností, jak se v životě realizovat. Tak proč se o své zkušenosti nepodělit s těmi, kteří se na podobnou cestu chtějí vypravit? V rozhovoru pro SJ News proto vysvětlil, proč by dnes firmu stavěl maximálně ve čtyřech, že venture fond je ve své podstatě restaurace, i že podstatou jeho práce je zamilovat se.

S byznysem jste začínal poměrně brzy. Jaké to bylo?

Rodičům jsem s překlady v jejich byznysu začal pomáhat, když mi bylo osmnáct devatenáct, ještě v době, kdy jsem končil gymnázium. Do Číny jsem nejdříve jezdil s máminou firmou, která byla zaměřená na export a import. Asi nejznámější značkou byla Emspoma, ústecká značka masážní emulze, která se exportovala do Číny. Pak na mě dostali doporučení další podnikatelé. A bylo to fajn, protože to fungovalo. Na obou stranách po mně chtěli, abych s nimi pracoval víc, abych za ně komunikoval, což člověka těší a dodává mu sebevědomí.

Ale velmi brzo jste od překládání přešel do světa startupů...

Hodně mne ovlivnilo, že jsem se nedostal na Cambridge. Dost jsem pochyboval o tom, jestli jsem dost dobrý, proto jsem při studiu na Matfyzu hodně pracoval. Chtěl jsem dělat něco navíc a dokázat si, že člověk může být dobrý i přesto, že nestuduje na Cambridge.

Vždy mě bavilo přemýšlet o byznysu. Nejdřív to byl mámin export, pak překládání, které postupně bylo pro velké firmy, které jsou mnohem větší, než do jakých zde ve fondu investujeme. V Boston Consulting Group (BCG) se člověk zase dívá na jinou škálu a zohledňuje data, čísla, pomáhá konzultantům.

Uvažoval jste už tehdy o práci pro investiční fond?

V tu dobu jsem měl v hlavě guláš. Překládal jsem pro velké firmy, které například vyráběly nákladní vozidla (Excalibur Army, Avia Motors, pozn. red.). Snažil jsem se hlavně všechno dobře pochopit, abych mohl vše dobře přeložit. A na druhé straně jsem viděl Slevomat a podobné firmy, které všechny sídlily v Praze v Karlíně, i to, že na celém projektu pracuje jen pár lidí, což mi přišlo velmi zajímavé. Pak mi na sociální síti LinkedIn napsal Pavel Mucha z Enernu, že ho zaujal můj profil a zda se můžeme sejít.

Nakonec z toho vzešlo angažmá následované vlastní startupovou zkušeností a návratem zpět do fondu. Jak se scéna za tři právě popsané roky změnila?

Investiční svět se za dobu, kdy jsem do Enernu (dnešní Kaya VC) přišel poprvé a znovu se do něj vrátil, změnil v tom, že jsme byli svědky dvou velkých věcí. Jednou byl covid a druhou je válka na Ukrajině. Nástup potenciální krize a vysoká inflace. To předtím nebylo. Když jsem do fondu nastupoval, tak na trzích byla úplně jiná nálada. Svět vypadá jinak, náš tým vypadá jinak, proměnil se i náš přístup k investování. Ale ten by se asi měnil i bez toho, co se stalo na Ukrajině.

Lidé často berou investory jako nějaké bohy, kteří vše ví. Ale fond je ze své podstaty také podnikatelem. Stejně jako foundeři se učí i on. V době, kdy byl v roce 2016 otevřený třetí fond, který byl na 50 milionů eur, tak v regionu nebylo tolik kapitálu. A my jsme se v tu dobu dokázali stát součástí Series D DocPlanneru. Oproti tomu se nejen česká, ale celoevropská scéna v současnosti velmi změnila. Je zde mnohem více světového kapitálu, takže dnes by pro nás opakování něčeho podobného jako s DocPlannerem bylo naprosto nepředstavitelné.

A další změny?

V roce 2020 jsme spustili čtvrtý fond s 90 miliony eur a naprosto jasnou strategií. Víme přesně, v jaké fázi investujeme, že půjde o pre-seed až Series A, s tím, že ideální vstup fondu je v době seedových kol.

Máme jasno v tom, kolik chceme vložit do první investice, kolik peněz můžeme dát do jiných firem, které se dovedou posunout do další fáze. Dokážeme mnohem lépe vnímat rizikovost, komunikovat s foundery o tom, co od nich očekáváme za výstupy. Jsme také lépe geograficky zacílení - chceme být nejlepším fondem v ČR, na Slovensku a v Polsku a mezi zakladateli startupů z diaspory.

Fond je jako restaurace

Není ambice se teritoriálně více rozkročit?

Jakou máme šanci, že si od nás vezmou peníze nejlepší podnikatelé z Paříže nebo Berlína? Ta možnost je jen ve chvíli, kdy tady budeme nejlepší a díky tomu nás zahraniční investoři přizvou ke svým investicím.

V podnikání je na úplném prvopočátku velmi důležitá fyzická přítomnost. I z vlastní zkušenosti můžu říct, že jde o stadium, kdy je founder docela osamocený. A abychom jim to ulehčili, tak fungujeme jako taková restaurace pro vybranou klientelu v podobě zakladatelů firem. Nabízíme jim určité menu. Jde o nejrůznější schopnosti, které má každý z nás v rámci týmu různé, ale i takové, které jsou kolem nás v podobě venture partnerů, což jsou odborníci na konkrétní otázky typu AI, produktu, B2B prodeje. Ale zároveň si se zakladatelem sedneme a poklábosíme. Víme, že rozjíždět firmu je dost těžké.

Chápeme, že každý founder potřebuje něco jiného, a to se mu snažíme dát. Ale nejde to dát úplně všem, nelze investovat všude. To je naše investiční filozofie. Když jsme součástí investičního kola, tak je naší odpovědností, aby se daná firma dostala do další fáze. Jsme těmi, kteří poskytují servis, aby vše dobře dopadlo. Někdo ho potřebuje, jiný ne. Někteří foundeři potřebují pouze peníze.

Fondy pomáhají s financemi, ale za to žádají informace o provozu startupů. Jak často je to ve vašem případě?

Základem jsou měsíční zprávy. Ale nejde o nějaké složité výkazy typu kvartálního reportu. Je to zpráva o tom, jak se jim daří. Třeba jediný e-mail. Dobří foundeři by měli chtít informovat na měsíční bázi, protože důležitou součástí reportu může být i to, že si případně řeknou o pomoc. Ti nejlepší si o pomoc říct umí a udělají to dost konkrétně.

Protože víc hlav víc ví, tak si tu zprávu od foundera v rámci týmu rozešleme. Někdy nepřijdeme na nic, jak bychom mu mohli pomoci, ale jindy tam třeba někdo z nás vidí cestu, kterou už v minulosti zažil, a ví, že není správná. To je výhoda, když má firma za zády profesionálního investora, který už má nějaké zkušenosti a vybudované portfolio.

Liší se četnost reportů i podle výše investice?

Ano, když dám do firmy peníze jako andělský investor a půjde o sto tisíc eur, tak čekám, že roli aktivního investora, který se více stará o chod a reporting, si vezme na starost ten, kdo do ní investoval výrazně více. Je naprosto logické, že když máme někde nainvestováno více peněz, tak chceme vědět, co se s nimi děje, a jsme founderovi co možná nejblíže.

Jako fond totiž máme dva klienty. Jedním jsou podnikatelé a druhým investoři. Z naší pozice je tak důležité poskytnout potřebný servis všem. Sami si stále připomínáme, že jsme služba, která je na trhu k dispozici, a adekvátně tomu se vůči lidem chceme chovat.

Každý fond chce objevit jednorožce. Jak si před konkurencí zajistit informační náskok a zvětšit šanci, že se to povede?

Je to dlouhodobá práce. Na začátku stojí vyhledávání příležitostí. To je možné dělat dvěma různými způsoby. Prvním z nich je inbound, firmy, které za námi přijdou takříkajíc samy. Druhý je outbound, kdy člověk na trhu vidí příležitost a snaží se aktivně tu investici získat. Pak se potenciální investice vyhodnocuje, následuje stádium, kdy se snažíme být úspěšní, aby si náš fond daná firma vybrala, protože o investici skutečně stojíme, a na konci je v ideálním případě to, že se firma stane součástí našeho portfolia.

Jsou určité aktivity, které je možné dělat pro inbound a jiné pro outbound. Takže je to vlastně jako prodej. Jsme firma, která se snaží nabídnout a posléze prodat vlastní službu, a to v podobě, že někomu prodáme peníze za podíl ve firmě.

Stejně jako většina jiných fondů si budujeme interní nástroj, jehož pomocí se snažíme nacházet nové investiční příležitosti. Spočívá to v automatizovaném prohledávání na internetu, využití už existujících nástrojů typu Dealroom, Crunchbase a dalších databázových systémů.

Ze zkušenosti ale víme, že nejlepší firmy vznikají v gravitačním poli dobrých firem. Tomuto propojení se říká mafie. Proto se sami sebe ptáme: Jaké jsou nejlepší firmy v regionu? Jací lidé v nich pracovali v prvních třech letech existence na pozicích, které jsou zásadní (prodej, engineering, marketing)? A když tito lidé na svých profilech něco změní, protože nás zajímá, kdo změnil práci a kam nově nastoupí, tak přijde notifikace. Aktivně také vyhledáváme a sledujeme, jaké firmy nově vznikly.

Nejlepší referencí tedy je předchozí úspěch?

Ano. Pro nás je velmi důležité něco, čemu interně říkáme gravitace. Věříme tomu, že nejlepší lidé se budou chtít potkávat s těmi nejlepšími. V Polsku jsme například začali pořádat eventy. Ne pro foundery, protože podobných akcí pro ně je hodně, ale pro technologické lídry, tedy pro lidi, jež jsou v dobrých firmách a jsou v nich na některé z vedoucích pozic. Právě tito lidé nemají platformu, kde by se potkávali. Když dokážeme vytvořit hodnotu pro komunitu lidí, kteří firmy reálně staví a budou chtít i dál podnikat a vytvářet nové firmy, bude pro nás fajn, když se budou chtít spojit právě s námi. Zároveň jsou podobné akce mnohem lépe škálovatelné, než kdybychom chtěli každého potkat okamžitě poté, co se objeví informace, že změnil angažmá.

Samozřejmě vidíme, že ten rybník je tu docela malý. Když někdo začne dělat něco dobrého, tak se to člověk velmi rychle dozví. Věříme tomu, že vidíme právě to, co vidět máme. Občas ale něco mineme. Pak se sami sebe ptáme, jak je možné, že jsme takovou příležitost neviděli, a snažíme se to napravit.

S bankami si nekonkurujeme

V posledních letech do financování startupů stále více vstupují veřejné prostředky. Jde o konkurenci?

V Polsku i na Slovensku vidíme, že do hry vstupuje hodně státního kapitálu a veřejných prostředků. Máme ale za to, že jakýkoli kapitál ve startupovém ekosystému je dobrý. Záleží ovšem na tom, jak je vše řízeno. Je nezbytné, aby tyto peníze firmy stimulovaly ke zlepšování. Pak mají smysl.

Když jsem byl naposledy na Slovensku, tak se nás tam někdo ptal, jak v Kaye rozdáváme peníze. Ale peníze se nerozdávají, investují se a nikdy to není zadarmo. Když je k dispozici hodně státního kapitálu, který je ale špatně řízen a spravován, tak to dopadá tak, že si zájemci myslí, že mají na nějaký druh kapitálu nárok. Ale my kapitál nikdy nikomu rozdávat nebudeme.

Konkurence je dobrá, takže to, že zde vzniklo mnohem více fondů, je dobře. Nám to třeba ukázalo věci, které neděláme úplně nejlépe. V našem případě třeba marketing.

Na startupy se ve větší míře zaměřily také banky. Jak se díváte na jejich vstup na trh?

Banky jako konkurenci nevnímáme. Česká spořitelna investuje do firem, které se jí hodí do portfolia. V Twistu byly také bankovní peníze, takže to podporuje ekosystém jako celek, ale my nechceme investovat do firem, které posléze banka pohltí.

Máme to nastavené tak, že firmy, které jsou pro nás vhodné profilově, by si peníze měly vzít od nás. Čistě z toho důvodu, že tu není zase tolik fondů, které chtějí podobný výsledek a které už si v minulosti zažily, jak k němu dojít.

Chceme investovat do firem, jejichž zhodnocení nám zafinancuje celý fond. Náš čtvrtý fond má velikost 90 milionů eur a máme tam na konci pět až deset procent, tak je pro nás nezbytné nacházet firmy s miliardovou hodnotou. I když to někomu může znít jako chvástání a malování si vzdušných zámků. Naštěstí jsme ale v minulosti tuto zkušenost zažili už minimálně dvakrát a na několika dalších firmách vidíme, že je budou časem následovat. Vidíme, jakou mají růstovou trakci.

Chceme snít společně s foundery, že se jim podaří něco tak velkého vybudovat. Motivuje je i to, že vidí, že to z tohoto regionu je možné. Je ale samozřejmé, že ten sen má větší riziko krachu, než když se firma buduje postupně a roste organicky. Náš byznys je ale investovat do velkých snů s tím, že většina z nich se nesplní.

Accomango byla škola

Z fondu jste si načas odskočil na zkušenou do vlastní firmy Accomango. Šlo o podobný sen, jaký ve fondu žijete s foundery?

Ano. Byl tam sen, že jednou půjde o velkou firmu. Šlo o velký problém s ubytováním dělníků, o kterém jsme si v jednu chvíli mysleli, že víme jak vyřešit. Ale nevymysleli jsme to tak, aby náš produkt odpovídal trhu a jeho požadavkům.

Šlo v případě Accomanga o neúspěch?

Jak se to vezme. Pořád věříme, že se nám ten sen může podařit naplnit. Ale tak, jak si Accomango momentálně stojí, tak si myslím, že to úspěch není. Protože co znamená úspěch? Úspěch je nápad, peníze a provedení. Je tam stále ambice, že to jednou bude fungovat.

Accomango je teď zakonzervovaná firma, která je zisková. Vše bude záležet na Patrickovi Havlíčkovi jako majiteli, jaký sen s projektem dál má a jak bude chtít pokračovat a pokoušet se jej naplnit. Byznys Accomanga momentálně není možné rozvinout na trhu, s nímž jsme v minulosti počítali, což je důležité říct. Ale kdo ví, třeba to jednou úspěch bude, jen se k němu dojde oklikou. Protože když to bude dostatečně dobré, investoři projekt ještě podpoří.

S dnešní zkušeností, co byste udělal jinak?

Bylo by toho hodně. Určitě bychom šli jinou cestou a opravdu s velkou pokorou a rozumem bychom přistupovali k tomu, kolik peněz člověk utrácí. Naším štěstím bylo, že jsme měli dobrý příběh, jasný problém, který byl obrovský, a my o něm říkali, že víme, jak ho vyřešit. I díky tomu se nám podařilo nabrat hodně kapitálu. Moje tehdejší teze byla, že mým cílem jako foundera bude zajistit dostatek peněz na to najít si správné lidi, kteří mi firmu vybudují. Přitom těmi, kdo firmu budují nejvíce, jsme měli být my s Patrickem.

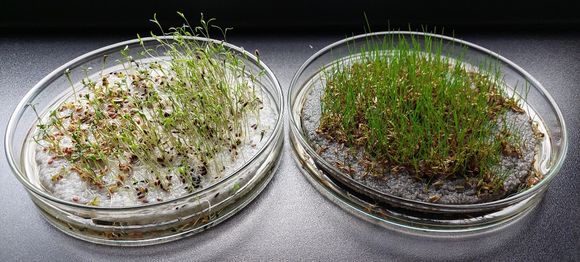

Při rozvoji startupu jsou totiž dvě fáze. Jedna z nich je před product market fit a druhá product market fit, což znamená, že člověk přesně ví, jak se firma chová, když se do ní dostane více peněz, jak vše bude růst. My jsme velmi špatně odhadli, v jaké fázi se jako firma pohybujeme. Na vrcholu, když jsme přitom ještě neměli product market fit, firma zaměstnávala čtyřicet lidí.

Že jsme vše opravdu přepálili, je dnes vidět ve srovnání s firmou Better Stack. Po posledním investičním kole mají nabráno přes 18 milionů dolarů kapitálu. Každý měsíc rostou tempem 10-15 procent a pořád jde o tým přibližně patnácti lidí. Jsou opravdu velmi striktní v nabírání lidí, v čemž jim pomáhá, že mají vlastní firemní kulturu a nenechávají se ovlivnit firemní kulturou jiných společností. Mají vlastní vizi, jak firmu stavět, a ta stojí na jednoduchých základech v podobě selského rozumu.

Jaká byla v Accomangu vaše největší chyba?

Jedna z největších byla ta, že jsem přejímal kulturu jiných firem. Hodně jsem věřil tomu, že velké dobré firmy staví lidé, kteří už dříve viděli, jak se to dělá, a proto jsem je i najímal. Přijali jsme šest lidí z Productboardu, řadu lidí z Kiwi, Rohlíku a všichni přinášeli prvky kultur z firem, z nichž přišli. Ale nebyla to moje kultura a byla chyba, že jsem s tím nic nedělal.

Nechyběli vám třeba mentoři, kteří by varovali před problémem?

U stolu seděl Tomáš Obrtač z Kaya VC, David Šiška (Bonami, Miton, Donio, Qerko, Encubate, Purpose Ventures, pozn. red.), Matthijs Welle z Mews, Václav Gráf (Uber, Airbnb, pozn. red.). Já byl founder, měl jsem tu potřebnou energii a nápad, kterému jsem věřil. A nejen tihle lidé nás podporovali. Čímž se ale vůbec nesnažím vyvléknout ze své odpovědnosti. Protože na konci to bylo naše rozhodnutí s Patrickem, jak postupovat dál a co dělat.

Mou chybou bylo, že jsem věřil tomu, že cestu za úspěchem vymyslí někdo za mě. Že produkt mi vymyslí produkťáci, posléze ho postaví inženýři a obchod to úspěšně prodá. Navíc nás bylo příliš. A než to člověk všem vysvětlí, než se podaří kormidlem pootočit, tak to trvá a stojí to spoustu peněz.

Kdybych teď šel stavět firmu, tak bych měl - jsem netechnický člověk, na univerzitě jsem studovat matematiku - jednoho až dva inženýry a jednoho produkt designéra. To je vše. Byli bychom ve čtyřech. Vymysleli bychom produkt, který někdo chce. A dokud by jej někdo nechtěl a někdo za něj nezaplatil, tak by ta firma fungovala ve třech, maximálně čtyřech lidech. Víc jich na základě mojí zkušenosti není potřeba.

Founderům předávám autenticitu, ne poučky

Nakolik zkušenost z Accomanga pomáhá při práci s foundery?

Naší rolí je pomáhat, pokud je to možné. Cítím se víc jistý, vím, co od těch lidí chci. Umím říct svůj názor, když vidím něco, co se mi nelíbí nebo mám jiný názor. Ta zažitá zkušenost je více autentická než ta, když člověk o těch věcech pouze čte. I proto se founderům snáze předává. Takže když vidím, že ta firma chce pracovat s příliš velkým týmem lidí, tak na to upozorním, protože podobnou chybu jsem ve svém byznysu udělal také.

Nebo třeba způsob nabírání zaměstnanců. Dnes už vím, že když mám malý tým, tak není správně, aby do něj najímal další lidi někdo jiný než founder. A to je zkušenost, kterou můžu předat.

Součástí propouštění, kterého jsme v technologickém sektoru aktuálně svědky, je i schopnost umět sdílet bolest společně s foundery. To je opravdu důležité. Viděl jsem to i během svého krátkého působení v Mitonu. Nebylo zvykem vyhazovat lidi ve velkém počtu a já si prošel zkušeností, kdy jsem byl nucen se na podzim roku 2020 rozloučit s více než 35 lidmi. Byla to hodně bolestivá zkušenost, která ale člověku do budoucna hodně dá.

Mým úkolem jako člena fondu je říct founderům, kteří musí přistoupit k podobnému kroku, že vše bude v pořádku a tým bude nakonec silnější, i když bude mít méně členů. A myslím si, že když to zakladatel startupu slyší od někoho, kdo byl v minulosti podobný krok nucený udělat, tak té nezbytnosti uvěří snáze.

Existují díky vlastní podnikatelské historii nějaká znamení, která naznačují možný problém?

Je hodně firem, u kterých neblikají žádné červené kontrolky, že něco není v pořádku, ale přesto do nich investovat nebudeme. O našem fondu se na trhu traduje, že říkáme ne. Což ale podle mého názoru rozhodně není špatně. Faktem je, že investujeme do jedné z tří set firem, které vidíme a zkoumáme, zda investici udělat nebo ne.

Co je špatné na něčem, co je průměrné? Co je špatného na tom, když chce někdo stavět malou firmu na malém trhu? Nic, ale pro náš byznys to nefunguje. Často jde o skvělé nápady, skvělé lidi, se kterými bychom rádi spolupracovali, ale bohužel to nefunguje pro náš fond. My hledáme to, co pro něj vhodné je. Třeba skvělý zakladatel firmy, který dokáže svou energií nakazit ostatní. Protože pokud tu svou ideu neprodá nám, tak bude to schopný prodat zákazníkům? Asi také ne.

Důležité je vědět, že když vyřeším nějaký problém, tak někomu vyřeším nějakou bolest a on bude ochotný mi za to nejen zaplatit, ale zaplatit i dost. A naší rolí je určit, zda lidé, se kterými řešíme možnou spolupráci, právě tohle dokáží, nebo ne.

Podle čeho vybíráte, jakou firmu zafinancujete?

V raném stádiu se setkáváme s lidmi z mnoha firem. A řešíme i to, jestli jde o lidi, se kterými chceme spolupracovat několik dalších let a řešit s nimi nespočet věcí. Není to o tom, že člověk projíždí čísla a prezentace. Úplně nejvíce záleží na nápadu, podnikatelském nadšení a snaze něco vybudovat. Chceme, aby ten člověk byl schopný své nadšení přenést na nás, protože díky tomu jsme nadšení z toho, že můžeme tu firmu budovat s ním. My mu pomůžeme nejrůznějšími způsoby – poskytneme peníze, napojíme na konkrétní lidi, nabídneme nějaké schopnosti, které jsou potřeba. Ale musíme se do toho zamilovat.

Jaký je investiční horizont?

Deset a více let. Investiční perioda jsou čtyři roky. Lze si to představit jako koš vajíček, do kterého postupně přidáváme další kousky. Ve výjimečných případech, jakým byl například exit u DámeJídlo, jsme připraveni prodávat i dříve. Ale musí to dávat smysl.

Primárně jde o fondovou strategie. Po konci investiční periody musíme mít další fond, z něhož můžeme dál investovat. Neznamená to ale, že když má čtvrtý fond kapitál 90 milionů eur, tak celou částku proinvestujeme během čtyř let. Když máme nový fond, budeme do něj přidávat nové firmy. Často to mohou být firmy, které už byly součástí předchozího fondu, pokud to dává smysl. Stejné je to s prodeji. Ty musejí dávat smysl především našim investorům. Což někdy znamená, že prodáváme pouze část, abychom jim vrátili vložené prostředky.

Stavět a plnit si sny

Mluvíte o budování nových firem a jednorožců s obrovským zanícením. Nemáte ambici se do podobného dobrodružství pustit znovu?

Teď je mým projektem Kaya. Ale budovatelskou ambici v sobě mám. Silnou. Když jsem odešel z Accomanga, tak jsem přemýšlel co dál. Byl jsem docela ztracený. V tu dobu mi asi nejvíce pomohl Ondřej Raška, který se mě zeptal, co bych si přál nejvíce. Tehdy jsem neměl dost sebevědomí, abych mu odpověděl, že bych chtěl vybudovat další firmu. Proto jsem řekl: Chci se učit a možná pak někdy vybudovat novou firmu. Na to mi odpověděl: Pojď se se mnou učit v oblasti kryptoměn. Za to tě budu platit a ty budeš pomáhat mým firmám v kryptofondu Miton C. A až založíš novou firmu, tak budu první, kdo ti na ni dá peníze.

Bral jsem to jako skvělou výzvu. Ale zároveň mi lidé z Kaya VC, kteří jsou mí mentoři a byznysově mě vychovali, řekli, že pokud chci stavět fond, tak ať to jdu dělat s nimi. Jenže tím, jak jsem přišel po škole a byl jsem tu nejmladší, tak mě vždy brali jako takové miminko. A já jsem chtěl dostat prostor. Chtěl jsem stavět, velmi rád s nimi, ale důležité pro mě bylo, abych mohl být integrální součástí, ne jen takovým juniorním přívažkem. Protože stavět něco s někým, koho mám rád, je tím, co chci opravdu dělat. A kolegové z fondu mi řekli, že to je nastavení, které mi můžou nabídnout.

Takže teď si plníte své sny?

Ano, je to tak. Plním si sen, který momentálně mám. Postavit produktovou firmu úplně od začátku je snem mnoha lidí. Já teď můžu pomoci hodně lidem s tím postavit jejich vysněnou firmu. Hodně se toho naučím a jednou si třeba postavím svou vlastní. Ale v příštích pěti šesti letech o tom nechci přemýšlet. I proto, že si myslím, že mám vůči kolegům ve fondu docela velký závazek. Kdybych ale zakládal novou firmu, tak už přesně vím, co nedělat. I to, že bych to dělal jinak než v Accomangu.

Co je tím, co vás na byznysové adventuře láká?

Chci být součástí velkých snů a příběhů. Ať už z pozice fondu, kde máme to privilegium potkávat nejlepší a nejšikovnější lidi, nebo z pozice podnikatele, do kterého bude chtít třeba Kaya investovat, protože jí to bude dávat smysl a uvidí v tom příběh, který na konci může skončit úspěchem.

A je už teď jasný obor?

Důvod, proč se rizikový kapitál investuje do technologických firem, není ten, že se investuje do sexy technologického sektoru, ale jde o investice do velmi rychle rostoucích firem. A které firmy dlouhodobě rostou nejrychleji? Právě ty technologické. Z toho důvodu, až se znovu pustím do budování vlastní firmy, tak bude hodně technologická, ale samozřejmě s velkým potenciálem rychlého růstu. Skvělé na rychle rostoucích firmách je to, že je to jízda a vše se velmi rychle mění. Potřebuji cítit, že žiju, a na to abych žil, potřebuji právě takovou jízdu. Kdekoliv.

Obor už víme. Cestujete po světě, máte možnost srovnání. Kde firmu ideálně nastartovat?

Svět je v tomto oboru globální. Better Stack je skvělým příkladem toho, že z Česka je možné vybudovat dalšího jednorožce. Investoři se i proto stále více dívají na náš region. Je tu snadný přístup k talentu, který je stále ještě relativně levný.

Určitě se lze na podnikatelské cestě dostat do fáze, kdy je potřeba setkat se s dalšími investory, kteří jsou větší než jejich kolegové ve střední Evropě. Naštěstí není žádný problém pár měsíců strávit v hubu, kde je možné se v San Franciscu nebo New Yorku potkat s investory. Jsem si ale naprosto jistý tím, že se světové firmy dají stavět z Česka. Podstatné je myslet globálně, mysl mít nastavenu na světový, nikoli lokální obzor. Na vlastní oči vidím, že ten posun je skutečně možný.